ECサイトで導入すべき決済システムとは?選び方・おすすめ代行サービス6選もご紹介

『ECサイトで導入すべき決済システムってどんなのが必要?』

『クレジットカード、代引き、銀行振込だけじゃダメなの?』

多極化する現代のECサイト運営において、これだけでは不十分です。

ECサイトの決済システムはうまく選んで活用すれば、集客や売上アップにもつながるからです。

今回はECサイトで導入すべき決済システムにはどんなものがあるのか、選び方・おすすめ代行サービス6選もあわせてご紹介いたします。

ECサイト定番の決済システムは8種類

ECサイトで定番となっている決済システムは以下の8種類です。

- クレジットカード

- コンビニ決済

- 代引き

- 銀行振込

- 後払い

- キャリア決済

- 電子マネー

- ID決済

クレジットカード

VISA、Master、JCBなど、クレジットカードはECサイトで買い物をするユーザーが多い最も人気の高い決済方法です。

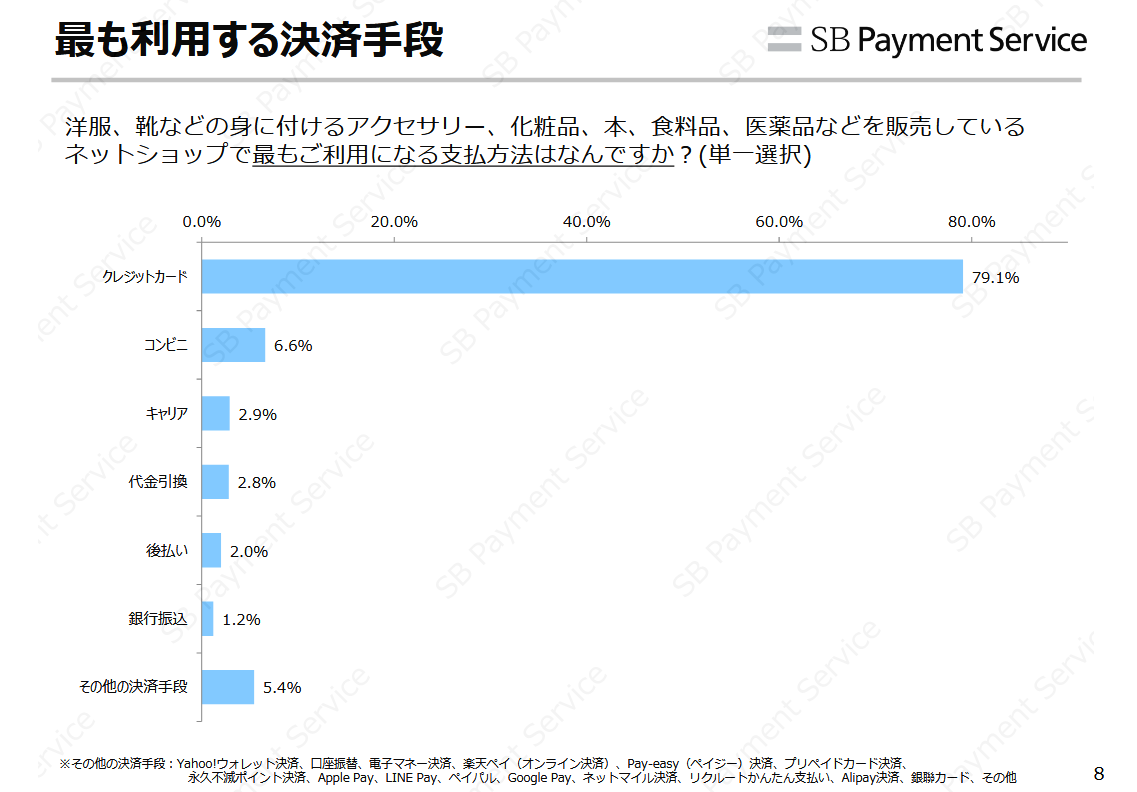

SBペイメントサービス株式会社によると、ECサイトにおける決済方法で約80%がクレジットカードを利用するというデータがあります。

クレジットカードは顧客側にとって振込手数料など費用の負担がなく、購買の金額に応じてポイントも溜まるため、高額商品も比較的躊躇なく購買に踏み切ってもらいやすいのが特徴です。

分割払いなど支払い回数の指定により、自身の収入や財務状況を考慮した買い物もできます。

EC事業者側は商品代金の3~5%程度の決済手数料を負担することになりますが、反対にいえば一番人気であるクレジットカードが使えないことはECサイトの事業拡大を目指す上で大きな障壁となるのも事実です。

つまり、クレジットカードはECサイトビジネス成功の道筋として、事業者にとっては 最も抑えておくべき必須ツールなのです。

チャージバックに要注意

クレジットカードにはカード会社から突然売上を取り消されてしまう「チャージバック」と呼ばれるリスクがあることも忘れてはなりません。

「チャージバック」はユーザーから商品を返送してもらえなければ100%EC事業者側の負担となってしまいます。

「チャージバック」が起こる主な原因は以下の2つです。

- カードの不正利用

- 顧客からの支払い拒否

カードの不正利用とは盗難、紛失、ハッキングなどによりユーザーのカード情報が盗まれた場合に起こり得るケースですが、頻度としてはそう多くありません。

むしろEC事業者側が注意すべきは2つ目の「顧客からの支払い拒否」です。

ユーザーは商品の未受領、あるいは欠陥品など店舗側と揉め事が起こった場合にカード会社に「支払い拒否」を申し出ることができるため、双方のトラブルが解決できなければ代金の回収ができなくなる恐れがあります。

ECサイトを健全に運営するためにも、くれぐれも普段より顧客と揉め事が起こらないよう細心の注意を払うように心がけましょう。

コンビニ決済

コンビニ決済とはコンビニのレジや専用システムで払込票、または払込番号などで代金の支払いできる決済方法です。

コンビニ決済はクレジットカードのように「チャージバック」などのリスクもなく、1回の決済手数料は100~300円と販売総額によってはEC事業者にとって負担が少ないのも特徴です。

主にコンビニを頻繁に利用する若者、クレジットカード所持なし、現金主義、買い物の事実を家族に知られたくないなど、クレジットカードだけではカバーできない様々な購買層のニーズを拾うことができます。

ただし、コンビニ決済の唯一のデメリットともいえるのが「キャンセル率の高さ」です。

前払いのコンビニ決済はおおむね注文日より1週間~10日という支払い期限が決められており、期限を過ぎると注文は自動キャンセルとなってしまいます。

顧客には注文と同時にコンビニですぐ払い込みを行ってくれる人ばかりでなく、注文日より日数が経過すればするほど気が変わってしまうことも珍しくありません。

また、債権保証無しの「コンビニ後払い」の場合はEC事業者側が代金未回収になる恐れもあります。

後払いを利用する場合は、後述しますが決済代行業者による「債権保証有り」のタイプを検討する方がベストです。

後払い決済

後払い決済とは、書いて字のごとく商品を受け取ってから「後払い」で支払いが行える決済方法です。

後払い決済は商品を受領してから支払いが行えるため、顧客側にとってリスクが少なく、かつメリットの高い支払い方法のため、EC市場の成長と共にニーズが急増しています。

後払い決済には債権保証ありとなしの2通りのタイプがあります。

債権保証なしの方法は代金回収、督促なども自社で行う必要があり、EC事業者側にとっては時間とコストのリスクが発生します。

債権保証ありは代金回収リスクを決済会社側で行ってくれるため、EC事業者は代金回収の手間や負担が発生しません。

しかし、決済手数料は債権保証ありの方が割高のため、どちらの方法を採用するかは自社商品の特性や社内事情も踏まえ検討する必要があるでしょう。

後払いシステムの接続方法は決済会社によってことなりますが、多くはクラウド上に用意された決済代行会社の専用画面で与信枠審査の操作を行うこととなり、おおよそ5~10分以内に審査結果がわかるようになっています。

代金引換

代金引換は、通称「代引き」と呼ばれる商品の受領時に配送業者に代金を支払うECサイトでは定番の支払い方法です。

顧客側にとってはコンビニや銀行振込のように後日何らかの操作をする手間もなく、商品を目の前で確認してから代金を支払うことができるため、安心して購買に踏み切ってもらいやすいのも特徴です。

EC事業者側にとっては商品を受け取ったその場で支払いを行ってもらえるため、債権保証なし後払いのように未回収となるリスクもありません。

ただし、顧客が受取拒否を行った場合や、長期不在で配送業者の保管期限を過ぎてしまった場合には、EC事業者側が往復の送料を負担するリスクを念頭に入れておきましょう。

銀行振込

銀行振込は、EC事業者の銀行口座に代金を振り込みしてもらう方法です。

定期販売を実施しているEC事業者向けには毎月銀行口座から代金の引き落としができる「口座振替」を利用することも可能です。

かつて銀行振込は比較的ニーズの低い支払い方法でしたが、近頃のジャパンネット銀行や楽天銀行などネット銀行の普及により、今ではECサイトでの買い物に慣れている層に人気の高い支払い方法に変わりつつあります。

ただし、銀行振込の唯一のデメリットとしては、入金確認をその都度行わなければならない手間が発生することです。

口座振替では、その都度入金を確認する必要はありませんが、入金状況は定期的にチェックしておく必要があります。

なぜなら、顧客が口座に残高が不足している場合は銀行より引き落とし不可の通知が来ることになり、気付かずに商品を発送してしまうと未回収になる恐れもあるため注意しましょう。

キャリア決済

キャリア決済とは「NTT docomo」「Softbank」「au」など携帯電話(キャリア)料金と一緒に商品代金を支払う決済方法です。

携帯電話のパスワードを専用画面上で入力するだけで決済完了となるため、クレジットカードをもっていないユーザーもオンライン上で簡単に支払いが完結できます。

仮にクレジットカードを持っていてもカード番号漏洩のリスクがないため、セキュリティ面を考慮してあえてキャリア決済を選ぶ層もいるほどです。

顧客側にとっては、携帯電話のパスワードをさっと入力するだけで思い立ったら即商品を購入することができるため「カゴ落ち」や販売機会損失を効率良く防げるのも特徴です。

ただし、EC事業者側にはクレジットカードよりも手数料が高い割には限度額がさほど高くないことから、高額商品を中心に扱っている事業者には不向きな決済方法といえるかもしれません。

電子マネー

電子マネーとは「電子的なデータ」を通じて現金と同じように商品を買ったり、サービスを受けたりすることができる決済手段です。

クレジットカードと電子マネーとの違いは、支払い方法にありまます。 クレジットカードは原則的に「後払い」ですが、電子マネーは「プリペイド方式」や「現金チャージ方式」「後払い方式」の3タイプがあります。

電子マネーはクレジットカードを持たない層でもオンラインで決済することができますが、携帯アプリが主流となるため、モバイルでの買い物に慣れている若年層の囲い込みに有力な決済手段となります。

電子マネーの代表的なものにはJR東日本の「Suica」、セブンイレブンの「nanaco」、イオングループの「Waon」、楽天グループの「楽天Edy」などが挙げられ、鉄道やコンビニなど自身が日常生活で利用しているサービスと財布を同一にすることができるのが特徴です。

そのため、電子マネーはその方の生活ニーズに合ったものしか保有していないことも多く、 1つだけ導入しても効果が期待できないため、多くの種類の電子マネーを一括で導入する方が効率的です。

ID決済

ID決済とは、その名のごとく「ID」情報を利用した決済手段のことであり、近年急速に利用頻度が高まっています。

代表的なID決済サービスには「Amazon Pay」「楽天ペイ」「メルカリペイ」「LINE Pay」「PayPay」などがあり、大手ショッピングモールやプラットフォーム事業者が提供するサービスが多く見受けられます。

顧客側にとっての大きなメリットは、いつも自身が使っているサービスの「ID」情報を入力するだけで簡単に決済が完了する点です。

クレジットカード情報もすでに自身の「ID」に登録されているため、新しいECサイトで買い物をするためにクレジットカード番号をわざわざ入力することもなく、番号漏洩のリスクにさらされることもありません。

ただし、自社サイトが独自で「ID決済」を導入するには初期費用、月額費用が発生するサービスもあるため、ランニングコストを踏まえて検討する必要があります。

ECサイト向け決済方法の選び方は3つ

ECサイト向け決済方法は、主に以下3つの要素を元に選ぶことが一般的とされています。

- 性別・年代別の割合

- 手数料

- 集客性

性別・年代別の割合で選ぶ

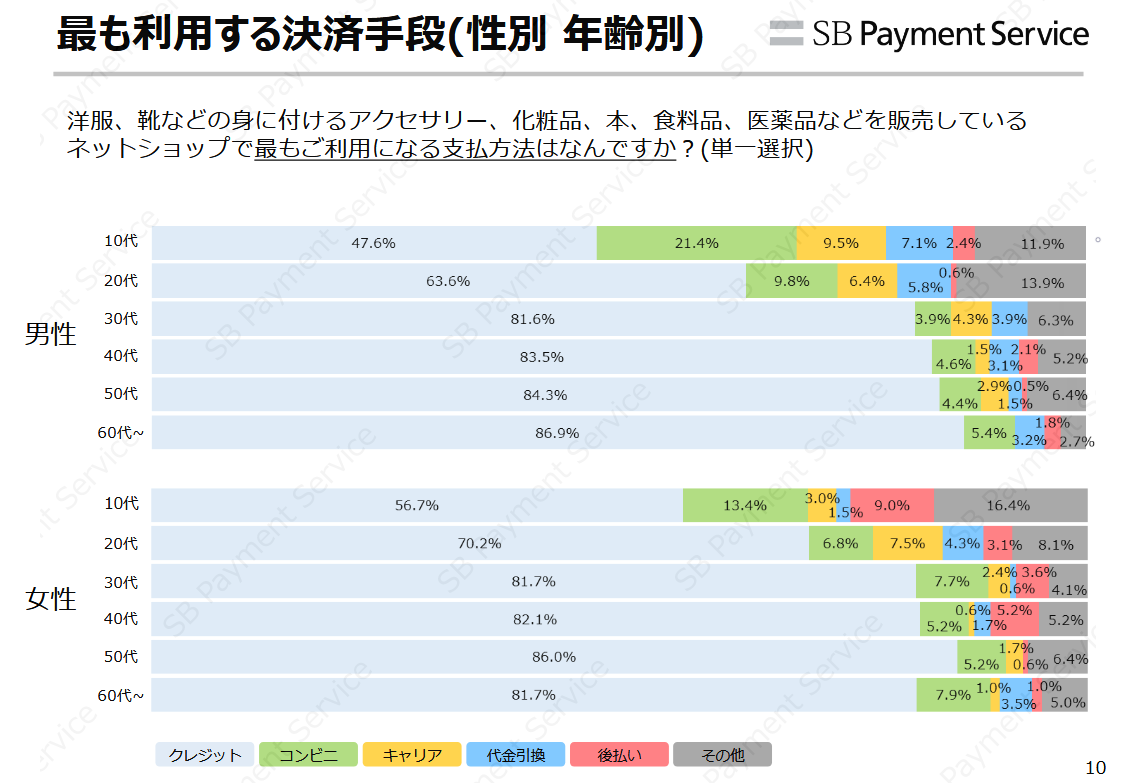

前述のようにECサイトで最も人気の決済方法はクレジットカードですが、実際には年代、性別によって微妙に割合がことなります。

以下はSBペイメントサービス株式会社が調査を行ったECサイトでよく使う決済方法を性別、年代別にまとめたグラフです。

ご覧の様に、10~20代の若年層ではクレジットカードの利用率は低く、特に10代男性の50%以上はコンビニ決済やキャリア決済などクレジットカード以外の決済方法を利用していることがわかります。

一方、10代の女性は「後払い」を好む傾向にあり、主婦層が多い30~40代の女性にも少なからず「後払い」派が見受けられます。

いずれも自身が自由に使えるお金の割合が少ない層であることが共通しており、自社がターゲットとする顧客層のニーズに合った決済方法をそろえておくことがECサイトビジネス成功の鍵となるでしょう。

手数料で選ぶ

ECサイトの決済ツールには、それぞれ所定の利用手数料が発生し、手段によってはEC事業者側が手数料を負担することになります。

自社が扱う商品の利益率に見合わない決済手段を導入すると自社の利益が確保できなくなるため、手数料で決済手段を選ぶことも重要な要素の1つです。

決済ツール別手数料の相場は以下のようになります。

▼スマホの場合は横にスクロールしてご覧ください

| 決済方法 | 決済手数料 |

|---|---|

| クレジットカード | 3.2~5% |

| 代引き | 1件300~500円 (通常はユーザー負担) |

| 銀行振込 | 0円 (通常はユーザー負担) |

| コンビニ決済(前払い) | 1件100~300円 |

| 後払い(債権回収あり) | 2.7~5% |

| キャリア決済 | 5~7% |

| 電子マネー | 2.9%~ |

| ID決済 | 3~6% |

ユーザー側に利便性の高いことで人気のキャリア決済やID決済は「カゴ落ち」が防げるメリットは高いですが、手数料はクレジットカードよりもやや高めです。

自社商品の利益率や特性を踏まえ、導入を検討する必要があるでしょう。

一方、EC事業者側にとって最も好条件の決済方法は代引きと銀行振込ですが、年代や性別によってはニーズが少ない支払い手段のため、集客性という側面ではやや劣ってしまいます。

若者に人気の高いコンビニ決済(前払い)は1件あたり100~300円と手数料が一律のため、平均客単価の高いECサイトであればクレジットカードよりも事業者側の負担が軽くなるでしょう。

集客性で選ぶ

決済手段はうまく活用すれば、ECサイトの集客にも大いに活用できます。

とくに、近年のECサイトで最も注目するべき決済手段といわれているのが「ID決済」です。

「Amazon Pay」「楽天ペイ」など大手ショッピングモールが運営する決済ツールは、Amazonや楽天市場の顧客情報をシェアすることが可能となるため、導入することで集客面が不安視される自社サイトのマイナスポイントをカバーできる要素となります。

さらに、電子マネーやQRコード決済もうまく活用すれば、ECサイト集客への貢献が期待できます。

QRコード決済の中でも注目したいのは、2018年ごろにヤフーとソフトバンクの両社がサービス提供を開始した「PayPay」です。

「PayPay」は飲食店など実店舗での加盟店が急速に拡大しており、日常生活やソフトバンク、ヤフー系列のサービスで貯めたポイントをECサイトの買い物に利用できることも大きな強みの1つとなっています。

ECサイト決済代行サービスとは?利用のメリット・デメリット

ECサイト向け決済システムは多くの種類がありますが、事業者にとって1つ1つの決済手段を導入、管理することは非常に複雑で手間がかかります。

そこで、EC事業者の皆さまがぜひ検討頂くべき手段が「ECサイト決済代行サービス」の利用です。

ECサイト決済代行サービスとは、複数ある決済システムを一括で導入できるサービスのことを指します。

ここではECサイト決済代行サービスを利用するメリット・デメリットを検証していきましょう。

メリット

- 複数の決済システムが簡単に利用できる

- 一括管理で簡素化できる

- アップデートを行ってくれる

ECサイト決済代行サービスを利用する一番のメリットは、クレジットカードや電子マネー、ID決済、キャリア決済など複数の決済システムを一括で導入できる点です。

自社で直接金融機関に申し込んだ場合は、決済手段ごとに審査を受けることになり、管理画面も個別操作が必要になるため、業務効率も決して良いとはいえません。

金融機関ごとに入金サイクルもバラバラになってしまうため、社内の資金繰りも複雑になります。

しかし、ECサイト決済代行サービスを使えば代行会社の管理画面1つで操作、管理するだけなので、日々の業務効率も大幅に簡素化できます。

決済代行サービス会社がシステムのアップデートを随時行ってくれるため、常に最新の決済システムを使うことができ、新しい決済方法が登場しても自社で新たに契約をする手間も削減されます。

デメリット

- 個別契約より手数料が高くなることも

- 導入コストがかかる

- 顧客情報漏洩リスク

ECサイト決済代行サービスを導入する上で考えられるデメリットは、個別契約より決済手数料が高くなるケースや初期、月額などの導入コストがかかる点です。

ただし、手数料に関しては決済代行会社によって条件がことなるため、費用や自社のニーズに照らし合わせて比較検討すれば回避できる問題ではあります。

また、万が一利用した決済代行サービスに顧客情報漏洩や不正流用のトラブルが起こった場合は、サービスを受けた事業者側も責任を負う事になる可能性もゼロではありません。

決済代行サービスを選ぶ場合は、セキュリティ面についてどのような体制で取り組んでいるのかをよく確認することが1つの重要なポイントとなるでしょう。

ECサイト運営におすすめの決済代行サービス比較6選

ECサイト運営におすすめの決済代行サービスは以下の5社です。

▼スマホの場合は横にスクロールしてご覧ください

| 決済代行サービス | 特徴 |

|---|---|

| SBペイメントサービス | ソフトバンクグループ運営 |

| ソニーペイメントサービス | ソニーグループ運営 |

| PayPal | 海外・北米地域での普及率NO.1 |

| GMOペイメントゲートウェイ | 大手IT企業・GMOグループ運営 |

| ヤマトクレジットファイナンス | ヤマトグループ運営 |

| 楽天ペイ | 楽天グループ運営 |

SBペイメントサービス

出典:SBペイメントサービス

SBペイメントサービスとは、ソフトバンクグループが展開する決済代行サービスです。

SBペイメントサービスで使用できる決済サービスの種類は、国内外合わせてざっと30種類以上と選択肢が豊富です。

また、SBペイメントサービスでは2020年6月時点で14万店舗以上の導入実績があるのも特徴です。

不正検知やクレジットカードのチャージバック保証もついているため、カードのチャージバック件数を削減したい事業者に向いています。

こんな方におすすめ

- 様々な種類の決済システムを網羅したい

- チャージバック件数を削減したい

- 国内・越境EC同時運営を検討している

ソニーペイメントサービス

出典:ソニーペイメントサービス

ソニーペイメントサービスとは、ソニーグループが提供する決済代行サービスです。

ソニーペイメントサービスはEC-CUBEやWelcart(ウェルカート)など著名なオープンソース型CMSと連携しています。

そのため、オープンソースを使ってECサイトの構築を行う方にとっては、ソニーペイメントサービスを利用すると決済の導入がスムーズに行うことができます。

普及率の高いスマホ決済サービスのApple PayやGoogle PayなどiPhoneユーザーやGoogleアカウントに保有された情報を共有できるため、ユーザーにとっては面倒な入力が削減でき、ECサイトの売上促進に大きく貢献してくれます。

また、ソニーペイメントサービスならではの特徴としては、仕入れ資金の調達サービス「Smartレンディング」が利用することができる点です。

仕入れ資金不足のお悩みを一挙に解決し、ECサイトビジネスを一層拡大させることが期待できます。

こんな方におすすめ

- オープンソースCMSでサイト構築した事業者

- iPhone、Google IDの情報を共有したい事業者

- 仕入れ資金を調達したい小規模事業者

PayPal

出典:PayPal

PayPal(ペイパル)とは、世界2億超のアカウントを保有する海外で最も知名度の高い決済サービスです。

PayPalは日本人同士の取引ではほぼ使われることがありませんが、海外、とくに米国での普及率は高く、欧米をメインとする越境ECを行っている事業者には必須の決済システムです。

PayPalはAlipay(アリペイ)など中国向け決済サービスとの連携も多く、多通貨対応も万全で、入金は全て日本円で受け取ることが可能です。

海外からの仕入れを行っている方もPayPalのアカウント1つで仕入れ、売上を一括で管理できるため、日々の業務を簡略化できます。

また、国内事業者向けのメリットとしては、PayPalは入金サイクルが早いことです。

ほとんどの決済が翌日入金のため、決済サービス特有の締め日まで入金を待たずに即日代金を受け取ることができ、資金繰りの悩みを大幅に緩和することができます。

こんな方におすすめ

- 欧米向け越境ECをメインにする事業者

- 海外からの仕入れ頻度が高い

- 入金サイクルをお急ぎの方

GMOペイメントゲートウェイ

GMOペイメントゲートウェイとは、大手IT企業・GMOが提供する決済代行サービスです。

GMOペイメントゲートウェイは、ゆうパックや西濃運輸と提携しているため、代金引換の対応も任せられ、自社で新たに配送業者と代引き契約をする必要がありません。

GMOならではの特徴としては「Bitcash」や「ちょコム」などの音楽配信サービスやコンテンツ販売向け決済手段も充実している点です。

企業間同士の掛け払い、後払い向けメニューも豊富なため、BtoBをメインにしているEC事業者の方にもおすすめです。

こんな方におすすめ

- 代引きの件数が多い事業者

- コンテンツ販売をメインにしている事業者

- BtoBをメインにしている事業者

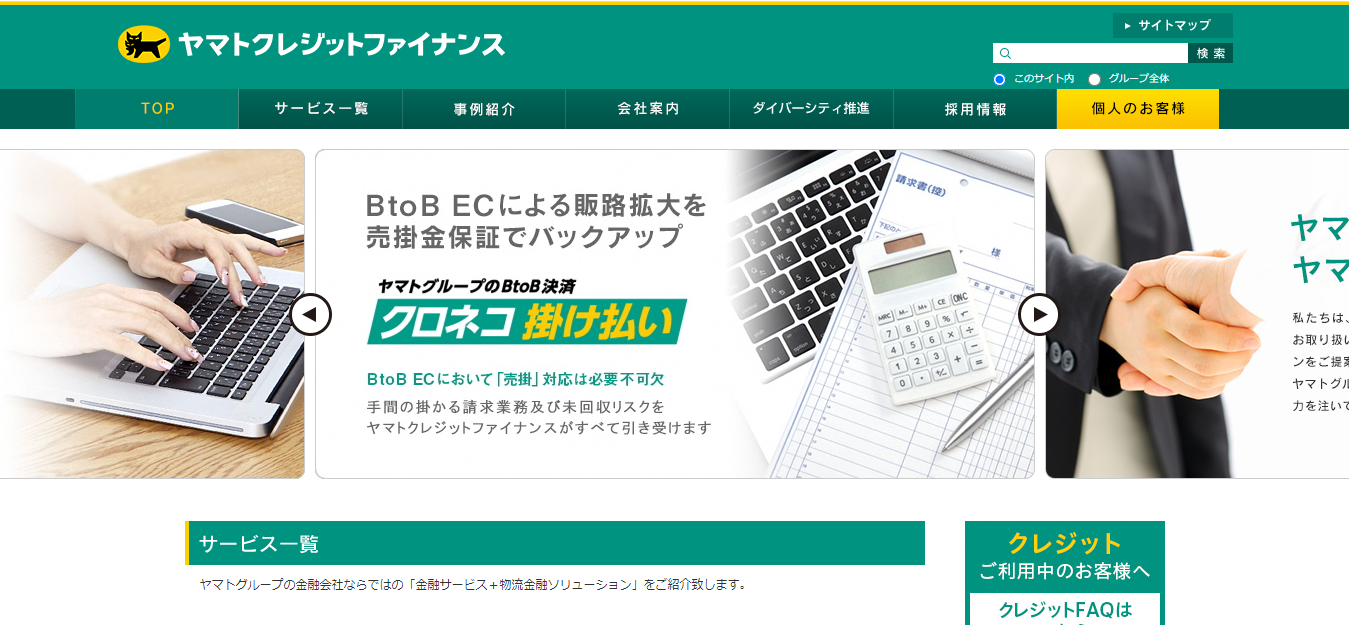

ヤマトクレジットファイナンス

ヤマトクレジットファイナンスとは、大手運送会社ヤマト運輸のヤマトグループが運営する決済代行サービスです。

ヤマトクレジットファイナンスの一番のメリットは、ECサイトで最もよく使われているヤマト運輸と提携し、配送と代金回収を一括で行えることです。

BtoC向けの後払いメニューも充実しているため、あらゆる販売機会損失を防ぐことも可能になります。

ヤマトクレジットファイナンスならではのサービスとしては、クレジットカードを使わずにクレジットサービスを使うことができるため、高額商品の売上が上げやすい環境が整っています。

また、海外物流ネットワーク豊富なヤマトグループならではのサービスとしては、輸出債権の与信、保証を行っているため、代金回収が不安な越境BtoBサイトビジネスにも安心して取り組むことができます。

こんな方におすすめ

- バックヤード業務を効率化したい事業者

- 高額商品を扱っている事業者

- 越境BtoBをメインにしている事業者

楽天ペイ

出典:楽天ペイ

楽天ペイとは、大手ショッピングモール楽天市場を運営する楽天グループの決済代行サービスです。

楽天ペイを導入する一番のメリットは、国内NO.1といわれるショッピングモール・楽天市場の会員情報が共有できる点です。

ユーザーは楽天の会員情報でそのままログインして決済できるため、面倒なクレジットカード番号の入力、住所、氏名などを入力する手間が削減されます。

楽天のポイントもシェアできるため、ECサイトの売上促進面についても大きい効果が期待できます。

導入コストは初期、月額ともに0円のため、導入コストをなるべく抑えたい事業者の方にもおすすめです。

こんな方におすすめ

- 楽天市場の顧客情報をシェアしたい事業者

- ECサイトの売上促進を行いたい事業者

- 導入コストを抑えたい事業者

まとめ

今回はECサイトで導入すべき決済システムについて、選び方・おすすめ代行サービスと共にご紹介させて頂きました。

まとめますと、ECサイトで定番となっている決済システムは以下の8種類です。

- クレジットカード

- コンビニ決済

- 代引き

- 銀行振込

- 後払い

- キャリア決済

- 電子マネー

- ID決済

ECサイト向け決済システムは、主に以下3つの要素を元に選ぶことが一般的とされています。

- 性別・年代別の割合

- 手数料

- 集客性

ECサイトの決済手段で約80%と圧倒的な利用率をもつのはクレジットカードです。

ただ、10~20代などの若年層や、使える資金が限られている主婦層をメインにしているサイトではクレジットカードだけでは顧客にニーズに対応しきれないケースがあることも事実です。

そこで、EC事業者の皆さまが検討して頂くべき手段が「ECサイト決済代行サービス」の利用です。

ECサイト決済代行サービスは、複数ある決済システムを一括で導入できるサービスのことを指します。

ECサイト決済代行サービスを利用するメリットとデメリットは以下のようになります。

- メリット

-

- 複数の決済システムが簡単に利用できる

- 一括管理で簡素化できる

- アップデートを行ってくれる

- デメリット

-

- 個別契約より手数料が高くなることも

- 導入コストがかかる

- 顧客情報漏洩リスク

上記を踏まえ、ECサイト運営におすすめの決済代行サービスは以下の6社です。

- SBペイメントサービス

- ソニーペイメントサービス

- PayPal

- GMOペイメントゲートウェイ

- ヤマトクレジットファイナンス

- 楽天ペイ

ECサイトの決済システムは、自社サイトの特性や年齢層、集客性など様々なニーズを考慮して選べば自社の強いビジネスパートナーとなってくれます。

また、代行サービスは仕入れ資金や社内の資金繰りなど、あらゆる側面を考慮したサービスも登場しているため、うまく活用することでさらなる事業拡大の大きな一歩を踏み出すことができるでしょう。

まずは無料でご相談ください。

お問い合わせ・ご相談や、公開後の修正依頼などに関しては、いずれかの方法にてお問い合わせください。

※年末年始・土日祝は定休日となります

※受付時間 9:00~17:30