海外仕入れにも消費税がかかる?輸入関税・コスト計算方法~会計仕訳方法まで全て解説

『海外仕入れにも消費税ってかかるの?』

『海外では消費税なんて関係ないのでは?』

結論からいいますと、海外仕入れにも消費税がかかります。

同時に輸入には関税もかかるため、全ての費用を含めてコスト計算する必要があります。

今回は海外仕入れの消費税について、輸入に必要な関税知識・正しいコスト計算方法~会計仕訳方法まで徹底解説致します。

海外仕入れには輸入時に消費税と関税がかかる

海外仕入れには輸入時に消費税と関税がかかります。

正しく解説すると、海外現地で商品を購入しただけでは日本の消費税課税対象とはなりませんが、航空便や船便を使って日本へ輸入する時点で消費税・関税を支払うことが義務付けられています。

関税とは、他国から輸入される物品に対してかかる税金のことです。

関税額は輸入する物品の品目によって税率(=関税率)がことなり、同じ商品であっても材質や輸出国で差が出ることがあります。

海外から日本へ向けて航空便または船便を使って発送された貨物は、日本の空港や港の保税区域内にある「保税倉庫」で一時保管されることになります。

保税倉庫で保管された荷物を輸入者が引き取るためには税関に「輸入申告手続き」を行うことになり、申告した「商品代金・送料・保険料の総額」に対して、関税と輸入消費税が課されます。

具体的な算出方法は後述しますが、海外仕入れにおけるコスト計算は商品代金と国際送料のみでなく「輸入消費税+関税」を含めた全ての費用をベースに計算する必要があるのです。

国内消費税との違い

国内消費税と輸入消費税の主な違いは以下の4点です。

- 輸入消費税の支払いは関税と必ず一緒

- 消費税の支払先がことなる

- 輸入消費税は免税業者でも支払う必要あり

- 関税の課税価格が1万円以下なら支払い不要

輸入消費税の支払いは関税と必ず一緒

国内消費税と輸入消費税の大きな違いは、輸入消費税は関税と必ず一緒に支払う点です。

また、輸入消費税は「地方消費税」を含めた金額を支払うことになるため、輸入申告では3つの項目(輸入消費税+地方消費税+関税)を含めて納税することになります。

消費税の支払先がことなる

国内消費税と輸入消費税では支払い先もことなります。

国内消費税は確定申告時に税務署に納税しますが、輸入消費税は税関に支払うことになります。

輸入消費税は、FedEx(フェデックス)やDHL(ディーエイチエル)などの国際宅配便や通関代行業者を利用した際、荷物の受領時に配送業者に支払うことになるため、わざわざ自身で税関に直接納税する必要はありません。

輸入消費税は免税業者でも支払う必要あり

国内消費税は年間売上1,000万円以下の事業では税務署に「免税業者」の届出を提出すれば消費税の支払いが免除されます。

しかし、貿易における輸入消費税は免税業者の届出を提出している事業者であっても輸入手続き時に支払わなければなりません。

免税業者の届け出を出しているネットショップ事業者の方でもその点は注意が必要です。

関税の課税価格が1万円以下なら支払い不要

輸入消費税は関税の課税価格が1万円以下であれば支払う必要がありません。

例えば、中国から1枚1,000円のTシャツを20枚仕入れたとします。

1,000円のTシャツの関税率が10%であった場合、Tシャツ1枚あたりの関税は100円です。

100円×20枚=2,000円ですので、関税の課税価格1万円以下となるため関税、消費税共に免除となります。

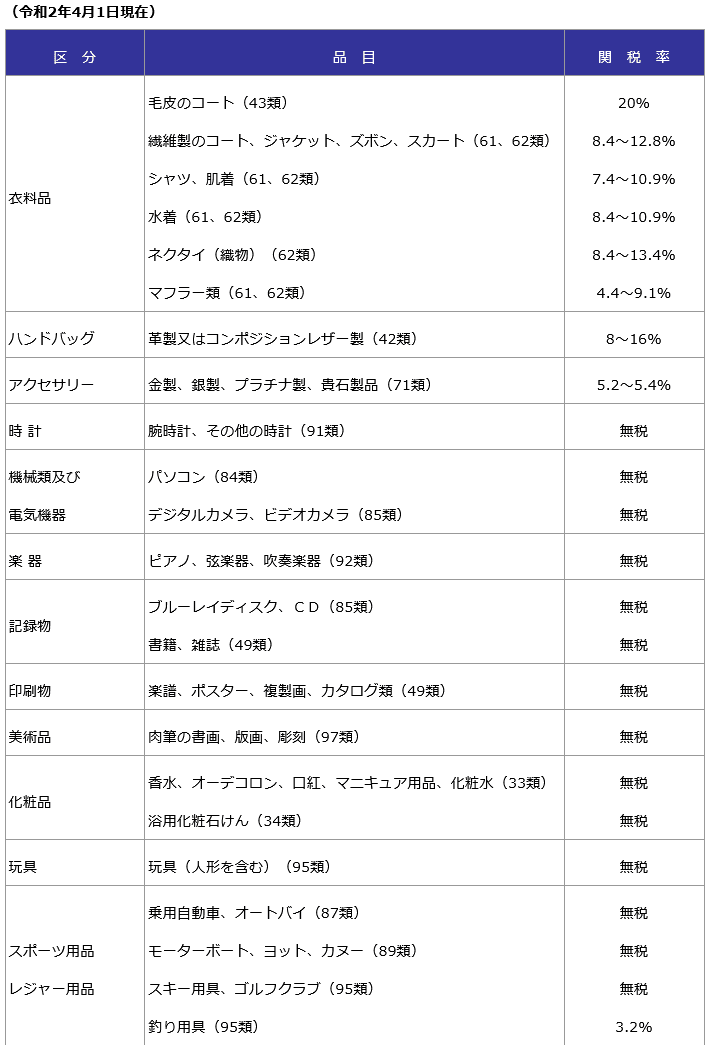

主な商品別の関税率一覧

以下は、税関のホームページに記載されている主な商品別の関税率一覧です。

出典:主な商品の関税率の目安

※ スマホの場合は画像をタップしてみてください

上記はほんの一部となりますが、日本国内でよく輸入されている商品群です。

例えば、衣料品の項目をみてみますと「シャツ・肌着=7.4~10.9%」など適用される関税率に随分と開きがあることがわかります。

関税率の適用範囲に開きがある主な理由は素材・輸出国です。

同じシャツでも綿(コットン)のものもあれば、ナイロン、混合など微妙に税率がことなります。

また、輸出国とは日本との貿易相手国による減税率です。

今のところ日本では目立った例はありませんが、関税は国と国との決めごとや国交などの事情が反映されます。

日本との貿易に対し、特別な関税率が適用されている輸出国からの商品であれば通常より減免措置が組まれることがあるため、他国から輸入するよりも安い関税率が適用されるのです。

関税率は、同じ品目であっても商品の素材や輸出国などによってことなりますので、正確な関税率を確認するためにも輸入前に税関にきちんと問い合わせてみましょう。

海外仕入れにおける輸入消費税・関税の計算方法

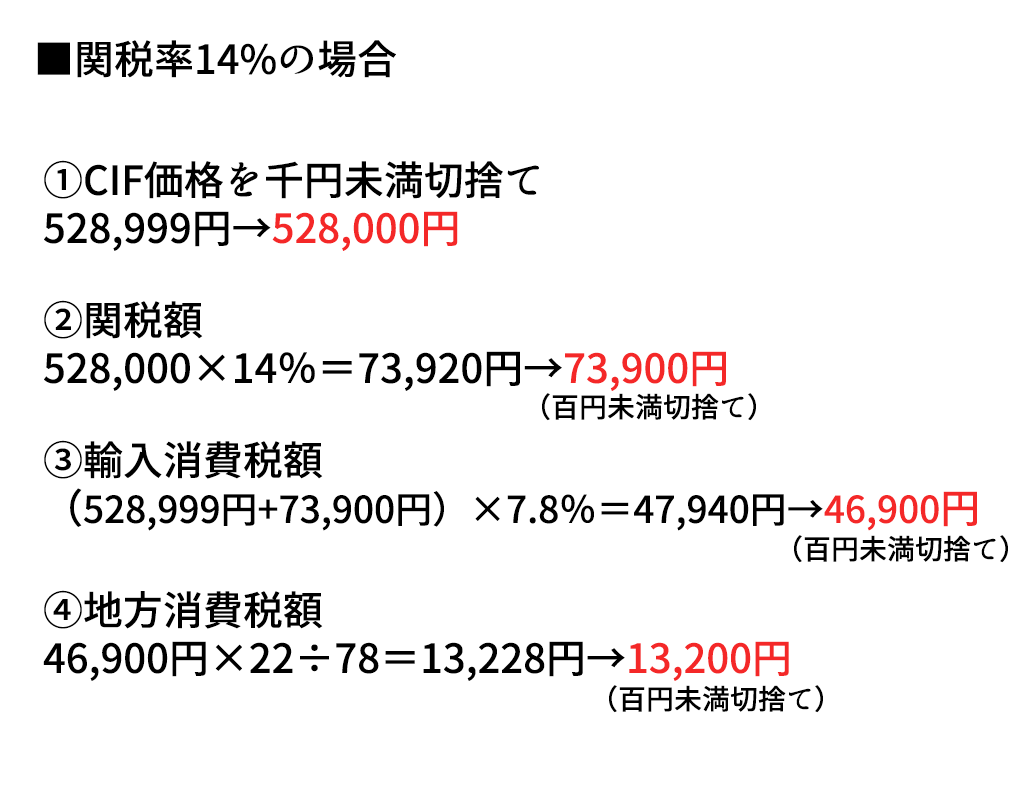

海外仕入れにおける輸入関税・消費税の算出方法は次のようになります。

上記は商業貨物輸入時の輸入関税・消費税の算出方法です。

商業貨物の輸入申告では商品代金だけでなく国際送料、保険料(航空保険・海上保険)などを全て含めた価格(CIF価格)に課税されることになります。

ここでは関税率14%の商品を海外買付総額528,999円分仕入れた場合を例にとり、輸入関税、消費税を算出してみます。

①CIF価格は千円未満を切捨てるため、仮に528,999円なら→528,000円になります。

②関税額は①で端数を切り捨てた528,000円の14%をかけて73,920円。端数100円未満を切り捨てて税額は73,900円です。

③輸入消費税は総申告額528,999円に②の関税額73,900円を足して7.8%をかけて47,940円。端数100円未満を切り捨てて税額は46,900円です。

④地方消費税額は③46,900円に22をかけて78で割ると13,228円。端数100円未満を切り捨てて税額は13,200円となります。

今回の輸入に際して必要な税額は②~④を合計し、②73,900円+③46,900円+④13,200円=134,000円を納税することになります。

海外仕入れ時の会計仕訳方法

海外から商品を仕入れた時の会計処理方法は、どのようにするべきか気になるものです。

簡単にいえば、海外から商品を仕入れる場合は商品の仕入れ、輸入関税・消費税の仕訳を2つ行えば処理が完結します。

会計上では次のようになります。

※ スマホの場合は画像をタップしてみてください

例えば、海外から商品を30万円分購入したとします。

商品購入時は「仕入高」と普通預金から30万円支払った場合は「買掛金」で通常通り仕訳を行います。

※ スマホの場合は画像をタップしてみてください

海外仕入れでは通常の商品代金の他に輸入関税、消費税の項目を別で仕訳する必要があります。

荷物の受領時に輸入関税、消費税が記載された「輸入許可書」あるいは通関代行業者を使った場合は業者からの請求書に輸入にかかった費用の全てが記載されています。

会計処理では関税、消費税の処理を借方勘定科目に「仕入高」(免税業者は「仮払い消費税」)とし、項目ごとの金額、適用欄に輸入消費税(国税・地方消費税)、関税は関税と記載しておけば仕訳完了です。

海外仕入れ時に支払った輸入消費税の控除

海外仕入れ時に支払った輸入消費税は「課税対応輸入消費税」として確定申告時に消費税の全額控除を受けることができます。

つまり、国内から仕入れても海外から仕入れても消費税を二重に徴収されることはありません。

そのため、前述の会計処理上では支払った輸入関税、消費税をはっきり明記し、通関代行業者などの支払った費用の領収書をきちんと保管しておくようにしましょう。

海外仕入れ消費税・関税の申告手続きは通関代行会社を活用

海外仕入れの輸入消費税・関税の申告手続きは自身でも行うことが可能です。

しかし、商業貨物の場合は専門の通関業者が手続きを代行するケースがほとんどであり、さまざまな要素をふまえても業者を活用する方が現実的といえます。

海外仕入れに通関代行会社を活用する主なメリットは以下の3点です。

- 専門知識が必要

- 貨物の引き取りがスムーズ

- 税関と直接やり取りしなくて良い

専門知識が必要

輸入・輸出共に税関への申告手続きは、国家資格者である「通関士」が存在するほど専門的な知識が必要となります。

申告手続き自体は「NACCS」という端末を使って行いますが、輸入を行う該当の貨物の税品番など入力する項目が非常に多く、かなり複雑です。

慣れれば自身でも行えないことはありませんが、万が一手続きに少しでも間違い、不備があると税関に修正申告をさせられる事態に発展することがあり、非常に面倒であることは間違いありません。

業者の輸入申告手続き料の相場は、おおよそ一律1万1,800円と決まっているため、何度も修正させられるよりは専門の業者に委託する方が現実的なのです。

貨物の引き取りがスムーズ

通関代行業者を使うことで貨物の引き取りが数段スムーズであることもメリットの1つです。

そもそも通関代行業者の多くは通関代行のみを扱っているケースはほとんどなく、国際宅配便や船会社などの輸送業者が全ての手続きごと引き受けることが一般的です。

そのため、海外から商品を輸入する上で通関手続きのみを自社で行うという行為自体が全く効率的ではありません。

輸入通関手続きがモタモタすると空港や港における「保税倉庫」の利用も日数が経過するごとに日割り料金が加算されてしまいます。

海外から仕入れた貨物は一刻も早く販売を開始したいのは全ての輸入者に共通した概念のため、貨物の引き取りをスムーズに行う意味でも「餅は餅屋」といったことわざがあるように専門業者に任せる方が貨物をいち早く引き取ることができるのです。

税関と直接やり取りしなくて良い

通関代行業者に手続きを委託すると、自社が税関と直接やり取りする必要もありません。

『別に悪いことはしていないので税関と直接やり取りしても構わない』という発想が頭をよぎるかもしれませんが、税関とはわかりやすくいえば税務署と同じです。

税関員は税務署と同じく財務省管轄の地方支分部局組織のため、一般の方が直接税関申告手続きを行うと、輸入申告時に税関から様々な質問を浴びせられることになります。

例えば、以下のような質問です。

- 仕入れ元はどういったところなのか?(=あやしい業者じゃないのか?)

- 申告価格が適正かどうか?(=相場から比べて安すぎないか?)

- 申告の材質は本当に合っているのか?(安い税率でごまかそうとしていないか?)

もちろん輸入者が何も不審な点がなければ普通に回答すれば良いことですが、厳格な税関担当者にあたれば延々と質問と調査が繰り返され、なかなか輸入許可をおろしてくれないことも珍しくありません。

一方、通関業者に代行すると輸入者が税関と直接やり取りすることはなく、税関検査になった場合も輸入者との間にたって輸入許可が迅速にすすむように尽力してくれます。

税関側もなるべく専門業者に委託するよう推奨しているため、さまざまな要素を加味しても業者に委託する方がメリットが高いのです。

まとめ

今回は海外仕入れの消費税について、輸入に必要な関税知識・正しいコスト計算方法~会計仕訳方法まで詳しくお話させて頂きました。

まとめますと、海外仕入れにも消費税はかかります。

国内消費税と輸入消費税の主な違いは以下の4つです。

- 輸入消費税の支払いは関税と必ず一緒

- 消費税の支払先がことなる

- 輸入消費税は免税業者でも支払う必要あり

- 関税の課税価格が1万円以下なら支払い不要

輸入消費税は、輸入申告手続き時に関税と必ず一緒に払うことになります。

商業貨物の輸入申告では商品代金だけでなく国際送料、保険料(航空保険・海上保険)などを全て含めた価格(CIF価格)に課税されることになります。

海外から商品を仕入れた時の会計処理方法は、商品の仕入れ、輸入関税・消費税の仕訳を2つ行うことで処理ができます。

一方、輸入申告の手続きは通関業者を使う方がメリットがたくさんあります。

海外仕入れに通関代行会社を活用する主なメリットは以下の3点です。

- 専門知識が必要

- 貨物の引き取りがスムーズ

- 税関と直接やり取りしなくて良い

海外仕入れにおける消費税、関税の支払い処理は慣れないうちは難しく感じますが、何度か行っている内にすぐに頭に入ってきます。

もし、不明確な点がある場合は自身で思い込まず、税関、通関業者、国内の会計処理については税理士など各々の専門家に必ず確認しながら手続きをすすめるようにしましょう。

まずは無料でご相談ください。

お問い合わせ・ご相談や、公開後の修正依頼などに関しては、いずれかの方法にてお問い合わせください。

※年末年始・土日祝は定休日となります

※受付時間 9:00~17:30